Cơ chế giao dịch khí thải carbon và trái phiếu xanh – Học gì từ kinh nghiệm quốc tế?

Từ ma trận thuật ngữ tới thực tế

Một trong những thuật ngữ đang phát triển nhanh trong vòng 2 năm trở lại đây ở giới tài chính là “tài chính xanh”.

Thuật ngữ “tài chính xanh” đề cập đến sự phát triển đồng bộ của ngành tài chính song song cải thiện môi trường và tăng trưởng kinh tế, với mục tiêu huy động các nguồn tài chính để mang lại lợi ích cho môi trường đồng thời giảm thiểu tác hại và quản lý rủi ro môi trường (Chartered Banker Institute, 2020; Barua và Chiesa, 2019; Chiesa và

Barua, 2019). Đây là một thuật ngữ chung bao gồm tài chính bền vững, tài chính môi trường, tài chính carbon và tài chính khí hậu – là những thuật ngữ xuất hiện nhiều trong các tài liệu của các định chế tài chính gần đây (Barua, 2019). Và cách phân chia ranh giới của những thuật ngữ này cũng đang thay đổi.

Trong bối cảnh thay đổi không ngừng đó, một hệ thống phức tạp các thuật ngữ xuất hiện trong rất nhiều tài liệu của các tổ chức tài chính lớn, bao gồm tài chính bền vững, tài chính khí hậu, ESG, đầu tư tác động (impact investing), trách nhiệm xã hội của doanh nghiệp (CSR), trái phiếu xanh, định giá carbon, SASB, TCFD và SFDR .v.v Điều này tạo nên một trở ngại cực kỳ khó khăn đối với các nhà đầu tư tư nhân và nhà quản lý tài sản. Một số thuật ngữ này thường được coi là có thể thay thế cho nhau (nhưng thật ra đó là sai), một số khái niệm lại chồng chéo lên nhau, và không phải lúc nào cũng được xác định rõ ràng ranh giới.

Trong bài viết này, chúng tôi cố gắng đóng góp để đơn giản hóa sự rối rắm đó bằng một cách tiếp cận thực dụng trong việc tóm lược lại những nội dung quan trọng để hiểu về những khái niệm có tính ứng dụng cao hiện nay, đó là cơ chế giao dịch khí thải (ETS), và trái phiếu xanh.

Cơ chế giao dịch khí thải – ETS

Hai trong số những cách tiếp cận phổ biến nhất để giảm lượng khí thải nhà kính thông qua các cơ chế dựa trên thị trường (market-based mechanism) là đánh thuế carbon và chính sách hạn ngạch-và-giao-dịch (cap-and-trade). Trong phần này, trọng tâm chính của chúng tôi là về tác động của chính sách hạn ngạch và giao dịch.

Định giá khí thải carbon đã được mở rộng kể từ khi ra mắt Hệ thống Giao dịch Khí thải (ETS) của Liên minh Châu Âu (EU) vào năm 2005. Đây là chương trình cap-and-trade đa quốc gia đầu tiên đối với khí nhà kính (GHG). Ở bên kia Đại Tây Dương, Mỹ đã cố gắng thực hiện hệ thống giao dịch khí thải liên bang thông qua Đạo luật An ninh và Năng lượng Sạch Hoa Kỳ năm 2009 (Dự luật Waxman-Markey). Dự luật Waxman-Markey bao gồm sự miễn trừ – phân bổ “hạn ngạch miễn phí” để phát thải khí nhà kính – đối với các công ty sản xuất có cường độ năng lượng bằng hoặc cao hơn mức cắt giảm 5% được chỉ định trước.

Vào tháng 12 năm 2011, California đã ban hành đạo luật cap-and-trade lớn đầu tiên giữa các tiểu bang của Hoa Kỳ. Trong khi đó, tại Trung Quốc, trước những tác động tiêu cực về môi trường và nhu cầu đáp ứng các cam kết quốc tế về giảm phát thải khí nhà kính, Ủy ban Cải cách và Phát triển Quốc gia Trung Quốc (NDRC) đã

triển khai một loạt thí điểm giao dịch khí thải carbon tại địa phương ở bảy tỉnh và thành phố, bao gồm Thâm Quyến, Bắc Kinh, Thiên Tân, Thượng Hải, Trùng Khánh, Quảng Đông và Hồ Bắc. Các chương trình thí điểm này bắt đầu hoạt động từ năm 2013 đến năm 2014.

Nhìn chung, lượng khí thải carbon trong các chương trình giao dịch khí thải này được đặc trưng bởi việc đặt giới hạn trên (hạn ngạch), định giá và giao dịch. Các công ty vượt quá hạn ngạch mức khí thải họ nhận được thì phải mua thêm giấy phép phát thải từ các công ty sử dụng chưa hết hạn ngạch phát thải được phân bổ. Giấy phép và hạn ngạch phát thải carbon sẽ điều chỉnh chi phí của doanh nghiệp cần bỏ ra để giảm phát thải, và giấy phép có thể được giao dịch giữa các công ty.

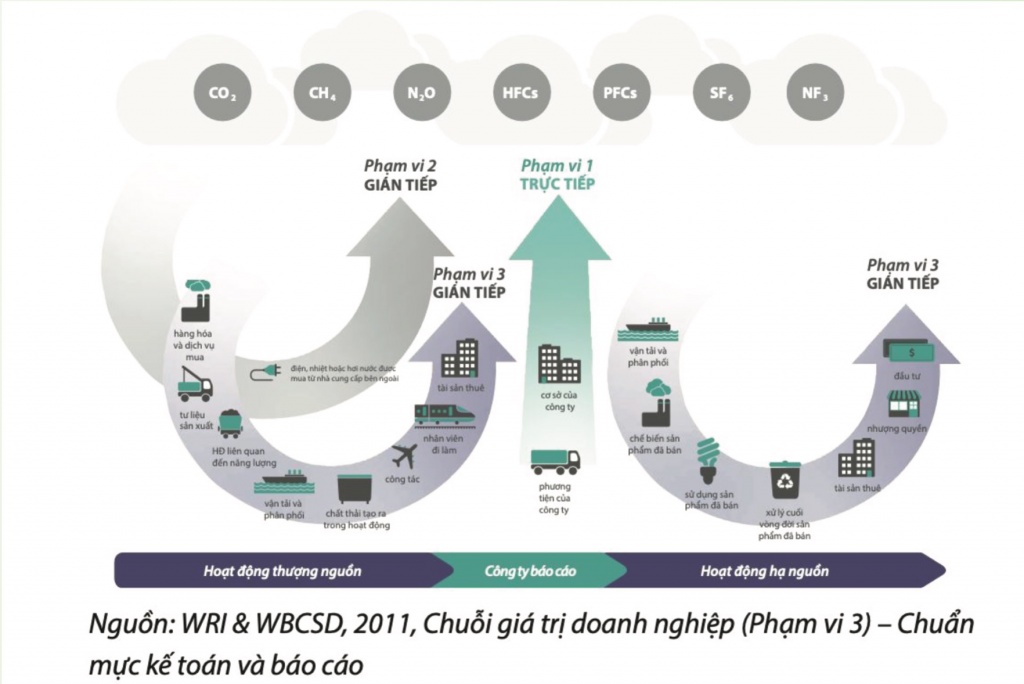

Hình minh họa. Giảm phát thải trong hoạt động kinh doanh và ứng dụng ETS

Để thực hiện hạn ngạch phát thải, các công ty cần tập trung nỗ lực của mình ở Phạm vi 1 và 2. Nếu còn dư giấy phép phát thải, các công ty có thể bán trên thị trường ETS hoặc giữ lại để sử dụng hoặc bán khi giá lên.

Để thực hiện cam kết Net Zero / Carbon Neutral, công ty cần giảm được lượng phát thải trong Phạm vi 3 (gián tiếp) – thông qua việc mua các tín chỉ bù đắp phát thải từ thị trường carbon tự nguyện (VCM).

Các nghiên cứu về chính sách cap-and-trade cũng chỉ ra rằng ETS của EU đã giảm lượng khí thải từ 6 đến 20% (chủ yếu ở Giai đoạn II) và có tác động tương

đối hạn chế đến hoạt động của công ty, ngoại trừ việc tăng doanh thu và tài sản của công ty lên 6-10% ở các quốc gia như Pháp, Hà Lan, Na Uy và Vương quốc Anh (Dechezleprêtre và cộng sự, 2018), cũng như dẫn đến suy giảm tỷ lệ việc làm 7% ở Pháp (Wagner và cộng sự, 2014). ETS cũng đã khuyến khích đầu tư vào hoạt động ít tạo ra khí thải carbon, với bằng chứng ở cả EU và Trung Quốc. Ngoài ra, Calel (2020) nhận thấy rằng EU ETS đã thúc đẩy chi tiêu cho hoạt động cấp bằng sáng chế và R&D giữa các công ty được xử lý ở Vương quốc Anh, mặc dù nó không làm giảm đáng kể cường độ carbon trong sản lượng. Sử dụng mẫu rộng hơn ở 18 quốc gia EU, Calel và Dechezleprêtre (2016) chứng minh rằng ETS đã thúc đẩy đến 10% hoạt động sáng tạo trong các ứng dụng ít carbon mà không cản trở sự đổi mới trong các công nghệ khác. Liu và cộng sự (2020) nhận thấy rằng ở Trung Quốc, ETS đã khuyến khích các công ty chuyển hướng khỏi các đầu vào sử dụng nhiều carbon và có tác động tích cực đến các hoạt động đổi mới.

Nói tóm tắt, cơ chế giao dịch cap-and-trade có thể tạo ra những thay đổi tích cực, giảm lượng khí thải trong nền kinh tế, thúc đẩy sáng tạo trong việc ứng dụng các công nghệ ít tạo ra khí thải, và cũng có những tác động tích cực đến doanh thu, tài sản cũng như hành vi của doanh nghiệp ứng dụng các giải pháp này. Điều này cho thấy việc ứng dụng một hệ thống ETS ở phạm vi trong nội bộ quốc gia và đa quốc gia sẽ mang lại những lợi ích đáng kể.

Tín dụng xanh và trái phiếu xanh

Tín dụng xanh cung cấp các công cụ nợ với lãi suất ưu đãi cho các dự án tạo ra tác động tốt đến môi trường, bao hàm các khái niệm như cho vay xanh, trái phiếu xanh, trái phiếu liên kết bền vững… Tín dụng xanh khi được sử dụng hiệu quả có thể điều vốn đến các dự án đóng góp trực tiếp vào các cam kết giảm khí thải của ngành nói chung, và của thành phố nói riêng.

Vay xanh là các khoản vay mà người vay cam kết sử dụng vốn để đầu tư vào các dự án có lợi ích môi trường, như nâng cao hiệu suất năng lượng hoặc xây dựng hạ tầng xanh. Phân bổ nhiều khoản cho vay xanh vào danh mục hơn có thể làm giảm nợ xấu của các ngân hàng. Những người đi vay có hiệu suất môi trường cao được đánh giá là có mức độ chịu rủi ro khí hậu thấp hơn, dẫn đến rủi ro vỡ nợ thấp hơn, nhận được lãi vay thấp hơn.

Trái phiếu xanh là trái phiếu do Chính phủ, chính quyền địa phương, hoặc doanh

nghiệp phát hành nhằm huy động vốn cho các dự án xanh, dự án bền vững với môi trường và thúc đẩy chuyển sang một nền kinh tế ít khí thải. Các trái phiếu này được ban hành kèm theo các điều khoản đặc biệt về cơ chế trả nợ, truy đòi hoặc miễn truy đòi từ tổ chức phát hành.

Để quản lý nguồn tiền thu được từ trái phiếu xanh dùng đúng mục đích, các dự án này cần được kiểm tra và giám sát bởi các bên thứ 3 uy tín. Lãi suất coupon của trái phiếu xanh có thể được thiết kế theo cách liên kết đến lạm phát hay một chỉ số xanh. Các nghiên cứu cho thấy trái phiếu xanh có rủi ro thanh khoản thấp hơn và việc phát hành trái phiếu xanh có hiệu ứng lan tỏa tích cực đến giá và thanh khoản của cổ phiếu.

Một cách để huy động tiền là bán trái phiếu xanh do các cơ quan của chính phủ phát hành. Số tiền này chỉ được sử dụng cho các dự án xanh và nhiều quốc gia đã thực hiện việc này (ví dụ Ba Lan, Pháp, Bỉ, Hà Lan, Thụy Điển, Anh hoặc Đức).

Một vấn đề được quan tâm là liệu những trái phiếu xanh này có được định giá ở mức cao hơn so với trái phiếu không xanh hay không? Rất tiếc là kết quả nghiên cứu vẫn chưa rõ ràng.

Đầu tiên, các kết quả ban đầu cho thấy các nhà đầu tư không sẵn sàng hy sinh lợi nhuận để hỗ trợ các dự án thân thiện với môi trường, và do đó phần bù cho trái phiếu xanh bằng 0 (Lacker và Watts, 2020). Ngược lại, Pastor và cộng sự (2021) cho rằng khi các nhà đầu tư quan tâm hơn đến môi trường, họ sẵn sàng chấp nhận lợi nhuận thấp hơn để nắm giữ tài sản xanh.

Gần đây, Pastor và cộng sự (2023) đã phát hiện ra rằng tỷ suất sinh lợi vượt trội

của trái phiếu xanh sẽ khác nhau khi có sự gia tăng bất ngờ về mối lo ngại liên quan

đến khí hậu, cũng như khi có những sự kiện bất ngờ không liên quan đến ưu tiên môi

trường, chẳng hạn như sự bùng nổ của cuộc xung đột Ukraine. Tương tự, bằng cách

sử dụng cấu trúc “song sinh” của chứng khoán xanh liên bang Đức, D’Amico và cộng

sự (2023) cho thấy rằng sự khác biệt giữa tỷ suất sinh lợi kỳ vọng của trái phiếu xanh

so với trái phiếu thông thường thay đổi theo tầm nhìn đầu tư và tập hợp thông tin

của nhà đầu tư. Sự khác biệt đó dương khi phát hành (tháng 9 năm 2020) và chuyển

sang âm sau trận lũ lụt ở Đức (tháng 7 năm 2021) – nghĩa là khi có rủi ro môi trường,

người ta chấp nhận trả thêm một phần bù cho trái phiếu xanh.

Nói cách khác, không có gì đảm bảo rằng trái phiếu xanh sẽ được thị trường ưu ái định giá cao hơn (nghĩa là trả phần bù về môi trường cao hơn và do đó chịu tỷ suất sinh lợi kỳ vọng thấp hơn). Sự ưu ái đó sẽ phụ thuộc vào các sự kiện có liên quan đến môi trường, khí hậu, hoặc thậm chí không liên quan gì – như xung đột chính trị

sẽ khiến người ta xao nhãng mối quan tâm vào khí hậu. Vì vậy, không nên kỳ vọng trái phiếu xanh như một chiếc đũa thần huy động vốn giá rẻ. Nhưng nó có thể là một công cụ hữu ích huy động vốn cho các mục đích thân thiện với môi trường và các dự án dài hạn.

Doanh nghiệp phát hành trái phiếu xanh thì có được lợi hơn trái phiếu thông thường không?

Trong những năm gần đây, việc phát hành trái phiếu xanh của doanh nghiệp ngày càng phổ biến, đặc biệt ở Trung Quốc, Mỹ và Châu Âu.

Về mặt kinh doanh, nhiều người sẽ thắc mắc “tại sao các công ty quyết định phát hành trái phiếu xanh thay vì trái phiếu thông thường?” vì nguồn vốn huy động từ trái phiếu xanh được cam kết dành cho các dự án thân thiện với môi trường, do đó hạn chế chính sách đầu tư của công ty.

Ngoài ra, để được công nhận là trái phiếu xanh “được chứng nhận”, các công ty phải trải qua quá trình xác minh bởi bên thứ ba độc lập để xác nhận rằng vốn đang được phân bổ cho các dự án mang lại lợi ích môi trường, dẫn đến phát sinh thêm chi phí hành chính và tuân thủ. Tuy nhiên, có một số lý do cơ bản để phát hành trái phiếu doanh nghiệp.

Thứ nhất, phát tín hiệu (tức là trái phiếu xanh của doanh nghiệp cung cấp tín hiệu đáng tin cậy về cam kết của công ty đối với môi trường)

Thứ hai: giả bộ là một công ty xanh – green-washing (tức là các công ty tạo cho mình vẻ bề ngoài có trách nhiệm với môi trường hơn thực tế)

Thứ ba, chi phí vốn có thể rẻ hơn.

Flamer (2021) cho thấy khác biệt trong định giá của thị trường chứng khoán với trái phiếu xanh là đáng kể và có ý nghĩa thống kê đối với trái phiếu xanh được chứng nhận, trong khi phản ứng nhỏ và không đáng kể đối với trái phiếu xanh không được chứng nhận. Do đó, trái phiếu xanh được chứng nhận mang lại tín hiệu đáng tin cậy hơn cho các nhà đầu tư về cam kết đối với môi trường. Phù hợp với kết quả này, Tang và Zhang (2020) nhận thấy rằng giá cổ phiếu của các tổ chức phát hành trái phiếu xanh tăng đáng kể xung quanh thời điểm thông báo phát hành trái phiếu xanh, và phản ứng của thị trường chứng khoán mạnh hơn đối với các tổ chức phát hành lần đầu. Hơn nữa, hiệu quả hoạt động môi trường được cải thiện sau khi phát hành trái phiếu xanh, cho thấy trái phiếu xanh của doanh nghiệp là một tín hiệu của doanh nghiệp cho biết họ sẽ cam kết có những cải thiện sau đó về môi trường.

Về phần bù rủi ro của trái phiếu, mặc dù có bằng chứng cho thấy các nhà đầu tư sẵn sàng chấp nhận lợi nhuận thấp hơn từ các khoản đầu tư thân thiện với môi trường, sự khác biệt trong phần bù rủi ro của trái phiếu xanh so với trái phiếu thông thường bị ảnh hưởng bởi nhiều đặc điểm khác nhau. Chúng bao gồm độ tin cậy của trái phiếu hoặc tổ chức phát hành, lợi nhuận dự kiến và hoàn cảnh kinh tế và môi trường tại thời điểm phát hành. Nói cách khác, không thể kỳ vọng chắc chắn là trái phiếu xanh là một nguồn vốn “chắc chắn rẻ”. Nó chỉ là nguồn vốn “có thể rẻ” và tùy theo điều kiện mà nó rẻ hay không.

Hàm ý cho Việt Nam

Những thảo luận trên đưa ra ba hàm ý lớn cho Việt Nam.

Thứ nhất, hệ thống giao dịch khí thải ETS không chỉ có tác dụng khuyến khích giảm khí thải, mà còn có thể tác động đến hành vi nghiên cứu và phát triển cũng như có tác động tích cực đến hình ảnh, doanh thu và giá trị công ty (mặc dù cũng có thể có tác động tiêu cực như giảm một số hoạt động ô nhiễm và do đó giảm nhân công trong khu vực đó). Vì vậy, cần phải nhanh chóng đưa vào vận hành một hệ thống giao dịch khí thải liên vùng và quốc gia càng sớm càng tốt, để đón trước nhu cầu giao dịch khí thải đa quốc gia trong khu vực.

Thứ hai, trái phiếu xanh nói riêng và tín dụng xanh nói chung là một công cụ để huy động vốn cho các dự án xanh, dự án bền vững với môi trường và thúc đẩy chuyển sang một nền kinh tế ít khí thải. Đây là cách huy động vốn cho phát triển bền vững dài hạn. Ngoài ra, đây cũng là một nguồn vốn thúc đẩy doanh nghiệp chuyển sang các công nghệ phát ra ít khí thải hơn.

Thứ ba, không nên có quan điểm sai rằng trái phiếu xanh là sẽ dễ huy động vốn hơn hay chắc chắn sẽ được định giá cao hơn (và do đó có thể trả lãi thấp hơn) trái phiếu thông thường – đặc biệt là với trái phiếu doanh nghiệp. Khác biệt trong phần bù rủi ro cho trái phiếu xanh so với trái phiếu thông thường thay đổi theo nhiều yếu tố, mà một trong số đó là chất lượng và uy tín của doanh nghiệp phát hành cũng như điều kiện thị trường và cơ chế hỗ trợ của chính sách.

Cuối cùng, cần lưu ý rằng mặc dù đa số những nghiên cứu và thảo luận tập trung nhiều vào khí thải carbon, còn nhiều loại khí thải khác mà những nước xung quanh như Trung Quốc cũng đang tập trung giảm thiểu như SO2, methane (CH4), .v.v Gỉam khí thải carbon và đạt đến trung hòa carbon chỉ mới là bước đi đầu, chưa phải là điểm cuối con đường. Đây sẽ là một xu thế dài hạn, mà Việt Nam cần tiếp cận theo phương châm “liệu cơm gắp mắm”, theo đuổi những mục tiêu thực tế, vừa sức và không nên đầu tư quá đà.

Tài liệu tham khảo

– Calel, R. (2020). Adopt or innovate: Understanding technological responses to cap- and-trade. American Economic Journal: Economic Policy, 12(3), 170-201.

– Calel, R., & Dechezleprêtre, A. (2016). Environmental policy and directed technological change: evidence from the European carbon market. Review of Economics and Statistics, 98(1), 173-191.

– Deschenes, O., & Meng, K. C. (2018). Quasi-experimental methods in environmental economics: Opportunities and challenges. In Handbook of Environmental Economics (Vol. 4, pp. 285-332): Elsevier.

– Flammer, C. (2021). Corporate green bonds. Journal of Financial Economics, 142(2), 499-516.

– Larcker, D. F., & Watts, E. M. (2020). Where’s the greenium?. Journal of Accounting and Economics, 69(2-3), 101312.

– Liu, C., Ma, C., & Xie, R. (2020). Structural, Innovation and Efficiency Effects of Environmental Regulation: Evidence from China’s Carbon Emissions Trading Pilot. Environmental and Resource Economics, 1-28.

– Pástor, Ľ., Stambaugh, R. F., & Taylor, L. A. (2021). Sustainable investing in equilibrium. Journal of Financial Economics, 142(2), 550-571.

– Pástor, Ľ., Stambaugh, R. F., & Taylor, L. A. (2023). Dissecting green returns. Journal of Financial Economics, 146(2), 403-424.

– Pietsch, A., & Salakhova, D. (2022). Pricing of green bonds: drivers and dynamics of the greenium. ECB Working Paper.

– Wagner, U. J., Muûls, M., Martin, R., & Colmer, J. (2014). The causal effects of the European Union Emissions Trading Scheme: evidence from French manufacturing plants. Paper presented at the Fifth World Congress of Environmental and Resources Economists, Instanbul, Turkey.

– Weitzman, M. L. (2009). On modeling and interpreting the economics of catastrophic climate change. The Review of Economics and Statistics, 91(1), 1-19.

Vè tác giả :

- HỒ QUỐC TUẤN – Đại học Bristol, Anh

- NGUYỄN LÊ NGÂN TRANG – Đại học Bristol, Anh

- NGUYỄN THỊ THU HÀ – ĐH Kinh tế TP.HCM